一种流行然而似是而非的谬论:

zt 美元将未来抵押给了美债,可否大规模抛售?

截止7月17日,美国国债实时钟上显示的联邦债务赤字总额连跳三级超过22.5万亿美元,而二年前(下图,2017年6月),显示的数字才为19.85万亿美元,据国际金融协会(IIF)7月15日公布的最新全球债务报告显示,美国金融体系内的债务总额已经达到69万亿美元的历史新高,占到全球债务总量的28%左右,另根据美国国会办公室预测,2019财年美国政府财政赤字将达1.2万亿美元。

![]()

与此同时进行的是,美联储利用不同经济周期的美元松紧货币政策,不断稀释着全球利差,而美国通过向全世界兜售美债,也转嫁了美国每年近1万亿美元赤字的风险,而近半个多世纪,美国经济正是通过“石油-美元-美债”这三者的循环,在全球获取了大量的财富。

而这背后正是美国经济已经实行了近70年的“现代货币理论”(MMT),这也意味着,自20世纪60年代初以来,美国就没有过真正的预算盈余,因为MMT的本质就是制造更多的印钞、更多的财政赤字和更多的债务。

![]()

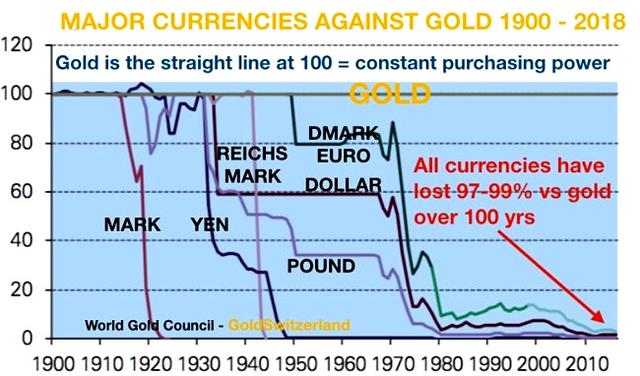

曾成功预测量化宽松政策、货币历史波动的传奇经济学家埃格•冯•格雷耶斯(Egon von Greyerz)数周前(4月16日)曾在知名金融新闻网站Silverdoctors上撰文认为,自2000年以来美元对黄金已经下跌了79%,不可避免的美元“雷曼时刻”危机正在迅速逼近,美国可能正在进入一个赤字支出不再有效的时代。

![]()

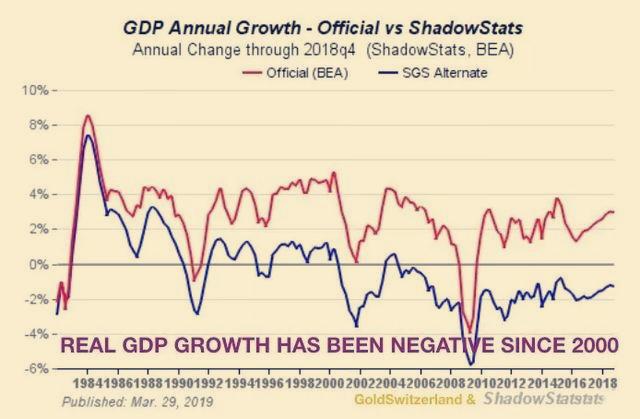

如下图数据显示,从1970年到2008年,美国花费0.77美元的债务就可以产生1美元的GDP总值,但2008年后至今,美国则需要发行4美元的债务来产生1美元的GDP生产总值,从这个角度来看,美国实际国内生产总值增长率一直为负,所以,美国经济现在还在实现增长,但这个名义数字完全没有意义,因为它仅仅是通过印刷价值为零的13万亿美元的纸币来实现的。

![]()

虽然,美联储多年来一直在执行大规模的量化宽松计划,并计划在今年下半年重启已经中断了近三年的债务扩张计划,而包括美国在内的大多数经合组织国家的货币供应量也在继续增长。然而奇怪的是,美国的通货膨胀率仍然很低,而向需要购买石油的国家出口美元正降低其通胀率的原因之一。

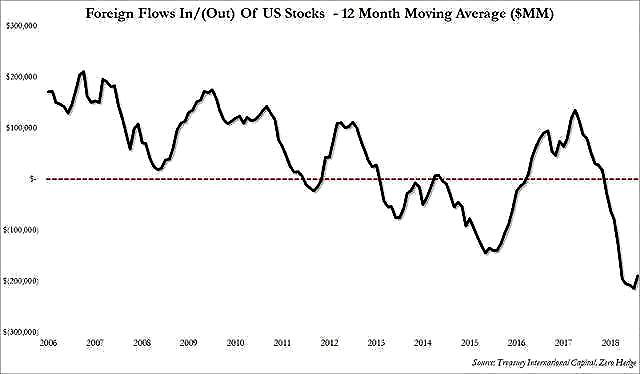

而这背后正是美元充当着全球储备货币的角色,并通过“贸易-美元-美债”的理想闭环,利用美债投资品的形式成为各国央行的核心储备资产,事实上,美国经济增长的核心逻辑就是债务规模增长的边界,所以,从这个角度来说,美元可能已经把未来抵押给了美债,但现在,持有万亿美元美债的意义与往日已经不可同日而语,数据显示,主要的美债债权人早已在放缓投资速度。

![]()

据美国财政部7月17日最新公布的国际资本流动报告(美债持仓数据会有两个月延迟),虽然,5月私人投资者对美债需求在增长(净流入资金735亿美元),但具有国家背景的大型机构投资者却在远离,这些机构包括央行、外汇储备管理机构及国家主权财富基金等在内的官方机构已经连续第9个月减持美债(如下图),期间总出售额近2160亿美元,持续时长和金额都是有记录以来最高,其中,5月官方机构净撤资406亿美元。

![]()

其中,中国(内地)在今年3至5月共减持了207亿美元的美债降至1.11万亿美元,且为两年来最低(2017年5月),更长范围来看,从2018年4月至2019年5月,持仓规模共下降了890亿美元,减持数量与俄罗斯相当,数据显示,俄罗斯在近10个月内共清仓式的减持了831亿美债,减比高达93%(从2018年6月开始,已不在美债主要持有者名单内)。

与此同时,自2018年以来,一些主要的经济体在大幅度持续削减美债过程中,也加速了实物黄金储备的购买,紧接着,美国金融网站ZeroHedge进一步分析称,就在美国将黄金排除出世界货币体系后的47年,许多人认为黄金在全球货币体系中的作用已结束之际,事情正在发生变化。

目前,新兴市场国家在大幅度的减持美债的同时,也正以50多年来未曾见过速度在囤积黄金,并扩大外汇储备资产的多样化,正如上面最新美国公布的国际资本流动报告所显示的那样,BWC中文网财经观察团队注意到,发现在近一年的多数月份包括中国、俄罗斯、日本、德国、英国、法国、加拿大、印度等在内至少20大美债买家,虽然有增有减,但已经呈现出了减持美债的趋势。

![]()

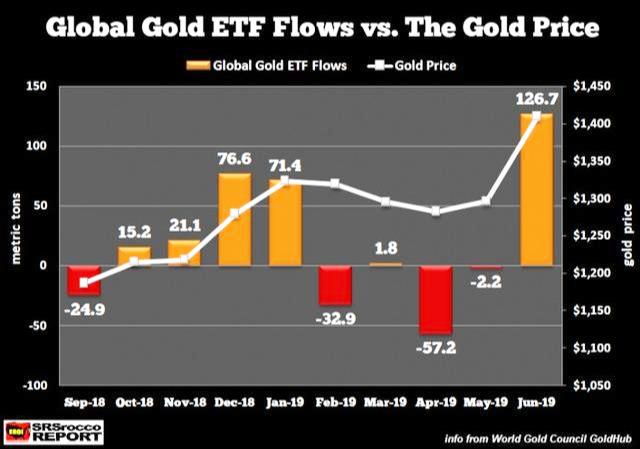

据世界黄金协会7月9日发布的最新报告表示,从美债卖出的部分资金有相当的数量流入了黄金等战略资产中,截止6月底,全球央行的黄金净购买量为247.3吨,同比增长73%,部分新兴市场国家,例如俄罗斯、中国、土耳其和哈萨克斯坦继续在黄金购买中占据主要地位,今年以来这四个国家为全球四大黄金购买商,据该协会提供的全球黄金ETF流量数据显示,2019年6月的流入量是过去七年来的最高水平(如下图)。

![]()

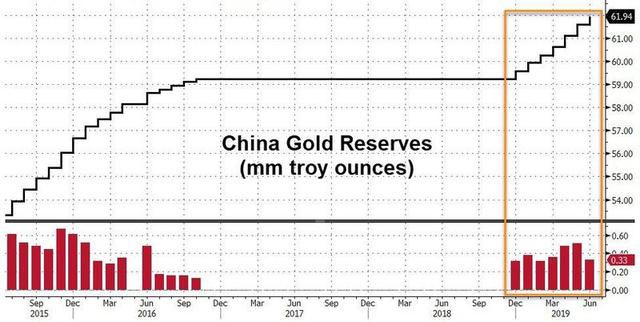

报告数据还显示,今年前6个月,俄罗斯央行的黄金储备增加了78吨至2190吨,同时,还在以比其它国家央行更快的速度在购买人民币;另据中国央行7月初公布的数据显示,截至6月末,中国黄金储备也已经实现连续7个月增长(约83吨)。

![]()

对此,美国金融网站Zerohedge分析称,中国在大幅抛售美债的同时,也正在打破沉默持续发出的黄金信号(2018年12月之前中国央行两年多来没有报告黄金储备增加)或是对上世纪70年代以来美元锚定美债时代提前结束的明确信号,而一旦美联储在今年再次开启了QE之门,作为黄金最大对手盘的美元则将进入更大的风险期。

此时,如果包括中国在内的债权人一旦大幅抛出美债,势必造成其它债主的跟进,产生足以压垮美国债券价格的连锁反应,最终使得美国国债收益率急速上升,造成美国财政困境,进而引爆美国的债务危机,与此同时,美元的信用也会进一步下降。

![]()

所以,从这个角度来说,表面上看,美国通过不断发债在高举现代货币理论的大旗下,粉饰了赤字的亏空,然而,这一“掩耳盗铃”的货币举措,却加大美国经济的举债风险和财政债务违约成本。

对此,First Mining Gold的董事长Keith Neumeyer试图为我们做了最好的解释,他称,“我确信,当世界真正需要解决美国经济超过22万亿美元的债务赤字风险时,金融市场重置可能将会发生,可能会与黄金挂钩。”,这似乎也解释了多国央行为何会在2018年要加速增持黄金(最新消息显示,波兰央行在7月初宣布一次性的增加了100吨黄金),因为他们可能知道几年后世界市场会发生什么。

![]()

此外,一些观察家甚至认为,黄金可能将再次恢复支持货币或特别提款权。显然,这需要对美债及美元价格进行大幅度的参考黄金价值的重估,以实现对未偿还债务的充分保障,紧接着,马来西亚已在6月底向美国提出了希望在东南亚国家间实施泛亚洲黄金支持货币的建议,因为,黄金相对美元更加稳定。

稍早前,据世界黄金协会的预测,由于更大的市场不确定性和碎片化的全球经济政策的扩张,作为资产避险工具,黄金将在2020年变得更具吸引力,而黄金相对于债务来说,它的美丽和价值在于它永远不会出现价值损失或违约。

作者:佚名

与此同时进行的是,美联储利用不同经济周期的美元松紧货币政策,不断稀释着全球利差,而美国通过向全世界兜售美债,也转嫁了美国每年近1万亿美元赤字的风险,而近半个多世纪,美国经济正是通过“石油-美元-美债”这三者的循环,在全球获取了大量的财富。

而这背后正是美国经济已经实行了近70年的“现代货币理论”(MMT),这也意味着,自20世纪60年代初以来,美国就没有过真正的预算盈余,因为MMT的本质就是制造更多的印钞、更多的财政赤字和更多的债务。

曾成功预测量化宽松政策、货币历史波动的传奇经济学家埃格•冯•格雷耶斯(Egon von Greyerz)数周前(4月16日)曾在知名金融新闻网站Silverdoctors上撰文认为,自2000年以来美元对黄金已经下跌了79%,不可避免的美元“雷曼时刻”危机正在迅速逼近,美国可能正在进入一个赤字支出不再有效的时代。

如下图数据显示,从1970年到2008年,美国花费0.77美元的债务就可以产生1美元的GDP总值,但2008年后至今,美国则需要发行4美元的债务来产生1美元的GDP生产总值,从这个角度来看,美国实际国内生产总值增长率一直为负,所以,美国经济现在还在实现增长,但这个名义数字完全没有意义,因为它仅仅是通过印刷价值为零的13万亿美元的纸币来实现的。

虽然,美联储多年来一直在执行大规模的量化宽松计划,并计划在今年下半年重启已经中断了近三年的债务扩张计划,而包括美国在内的大多数经合组织国家的货币供应量也在继续增长。然而奇怪的是,美国的通货膨胀率仍然很低,而向需要购买石油的国家出口美元正降低其通胀率的原因之一。

而这背后正是美元充当着全球储备货币的角色,并通过“贸易-美元-美债”的理想闭环,利用美债投资品的形式成为各国央行的核心储备资产,事实上,美国经济增长的核心逻辑就是债务规模增长的边界,所以,从这个角度来说,美元可能已经把未来抵押给了美债,但现在,持有万亿美元美债的意义与往日已经不可同日而语,数据显示,主要的美债债权人早已在放缓投资速度。

据美国财政部7月17日最新公布的国际资本流动报告(美债持仓数据会有两个月延迟),虽然,5月私人投资者对美债需求在增长(净流入资金735亿美元),但具有国家背景的大型机构投资者却在远离,这些机构包括央行、外汇储备管理机构及国家主权财富基金等在内的官方机构已经连续第9个月减持美债(如下图),期间总出售额近2160亿美元,持续时长和金额都是有记录以来最高,其中,5月官方机构净撤资406亿美元。

其中,中国(内地)在今年3至5月共减持了207亿美元的美债降至1.11万亿美元,且为两年来最低(2017年5月),更长范围来看,从2018年4月至2019年5月,持仓规模共下降了890亿美元,减持数量与俄罗斯相当,数据显示,俄罗斯在近10个月内共清仓式的减持了831亿美债,减比高达93%(从2018年6月开始,已不在美债主要持有者名单内)。

与此同时,自2018年以来,一些主要的经济体在大幅度持续削减美债过程中,也加速了实物黄金储备的购买,紧接着,美国金融网站ZeroHedge进一步分析称,就在美国将黄金排除出世界货币体系后的47年,许多人认为黄金在全球货币体系中的作用已结束之际,事情正在发生变化。

目前,新兴市场国家在大幅度的减持美债的同时,也正以50多年来未曾见过速度在囤积黄金,并扩大外汇储备资产的多样化,正如上面最新美国公布的国际资本流动报告所显示的那样,BWC中文网财经观察团队注意到,发现在近一年的多数月份包括中国、俄罗斯、日本、德国、英国、法国、加拿大、印度等在内至少20大美债买家,虽然有增有减,但已经呈现出了减持美债的趋势。

据世界黄金协会7月9日发布的最新报告表示,从美债卖出的部分资金有相当的数量流入了黄金等战略资产中,截止6月底,全球央行的黄金净购买量为247.3吨,同比增长73%,部分新兴市场国家,例如俄罗斯、中国、土耳其和哈萨克斯坦继续在黄金购买中占据主要地位,今年以来这四个国家为全球四大黄金购买商,据该协会提供的全球黄金ETF流量数据显示,2019年6月的流入量是过去七年来的最高水平(如下图)。

报告数据还显示,今年前6个月,俄罗斯央行的黄金储备增加了78吨至2190吨,同时,还在以比其它国家央行更快的速度在购买人民币;另据中国央行7月初公布的数据显示,截至6月末,中国黄金储备也已经实现连续7个月增长(约83吨)。

对此,美国金融网站Zerohedge分析称,中国在大幅抛售美债的同时,也正在打破沉默持续发出的黄金信号(2018年12月之前中国央行两年多来没有报告黄金储备增加)或是对上世纪70年代以来美元锚定美债时代提前结束的明确信号,而一旦美联储在今年再次开启了QE之门,作为黄金最大对手盘的美元则将进入更大的风险期。

此时,如果包括中国在内的债权人一旦大幅抛出美债,势必造成其它债主的跟进,产生足以压垮美国债券价格的连锁反应,最终使得美国国债收益率急速上升,造成美国财政困境,进而引爆美国的债务危机,与此同时,美元的信用也会进一步下降。

所以,从这个角度来说,表面上看,美国通过不断发债在高举现代货币理论的大旗下,粉饰了赤字的亏空,然而,这一“掩耳盗铃”的货币举措,却加大美国经济的举债风险和财政债务违约成本。

对此,First Mining Gold的董事长Keith Neumeyer试图为我们做了最好的解释,他称,“我确信,当世界真正需要解决美国经济超过22万亿美元的债务赤字风险时,金融市场重置可能将会发生,可能会与黄金挂钩。”,这似乎也解释了多国央行为何会在2018年要加速增持黄金(最新消息显示,波兰央行在7月初宣布一次性的增加了100吨黄金),因为他们可能知道几年后世界市场会发生什么。

此外,一些观察家甚至认为,黄金可能将再次恢复支持货币或特别提款权。显然,这需要对美债及美元价格进行大幅度的参考黄金价值的重估,以实现对未偿还债务的充分保障,紧接着,马来西亚已在6月底向美国提出了希望在东南亚国家间实施泛亚洲黄金支持货币的建议,因为,黄金相对美元更加稳定。

稍早前,据世界黄金协会的预测,由于更大的市场不确定性和碎片化的全球经济政策的扩张,作为资产避险工具,黄金将在2020年变得更具吸引力,而黄金相对于债务来说,它的美丽和价值在于它永远不会出现价值损失或违约。

作者:佚名

【评论】

此文仅供参考,代表一种流行意见。但是作者不知道的是:

美國國債是全球規模最大、在二級市場中流動性最高的債券產品,任何人想買就買,想拋就拋。在二級市場中購買與拋售任何債券,都是市場決定定價,價格的漲跌只是財富在不同投資人身上變換,跟國債發行人的美國政府無關。

中國持有的約流通的5%,比日本少。美債都30年期,所謂20兆分攤到每年不過幾千億,你拋也跌不了幾天。要知道,在冷战时美元都是国家储备对象,现在更是国家金融重器,作为武器抛售乃是自伤之举。大举动抛售美债是金融自杀行为。外国购买的美债只占美债总额的四分之一强一点,近四分之三的美债拿握在美国人手中。所以美国不惧怕任何国家抛售美债。

中國持有的約流通的5%,比日本少。美債都30年期,所謂20兆分攤到每年不過幾千億,你拋也跌不了幾天。要知道,在冷战时美元都是国家储备对象,现在更是国家金融重器,作为武器抛售乃是自伤之举。大举动抛售美债是金融自杀行为。外国购买的美债只占美债总额的四分之一强一点,近四分之三的美债拿握在美国人手中。所以美国不惧怕任何国家抛售美债。

就如同你低价抛售股票一样,自己亏损,其他股民捡便宜,上市公司并无实损。

美国玩的是赤字财政,或者叫癞皮财政。它通过贬值法,来掠夺

世界各国的财富。

我们买它的国债,玩的是实物经济。我们花掉自己的实在财富,买回

了它的一些废纸。

我们抛售美元,抛多少则它就赚多少,因为它只要稍微将美元贬值,就

可以把你抛的赚回来。

所以,我们买得越多,我们自己的损失就越大,买就是个错误。抛就更

错。只能用美元买了东西回来才叫不亏。

世界各国的财富。

我们买它的国债,玩的是实物经济。我们花掉自己的实在财富,买回

了它的一些废纸。

我们抛售美元,抛多少则它就赚多少,因为它只要稍微将美元贬值,就

可以把你抛的赚回来。

所以,我们买得越多,我们自己的损失就越大,买就是个错误。抛就更

错。只能用美元买了东西回来才叫不亏。

中国央行资产规模最大的部分是外汇占款,货币发行实质上锚定了美国国家信用。

抛售的结果是大批人民币回笼,严重通货膨胀。